Telkom University

Welcome to My Blog

Ekonomi Indonesia Masa Kini

Menteri keuangan menyebutkan bahwa ekonomi Indonesia bisa turun hingga 2,5% bahkan bisa sampai 0%. Situasi seperti ini menyebabkan Indonesia tidak akan bisa selamat jika terjadi Lockdown selama lebih dari 6 bulan. Hitungan penurunan pertumbuhan ekonomi tersebut juga terjadi jika perdagangan internasional tumbuh di bawah 30%, serta industri penerbangan mengalami shock dan turun hingga 75%.

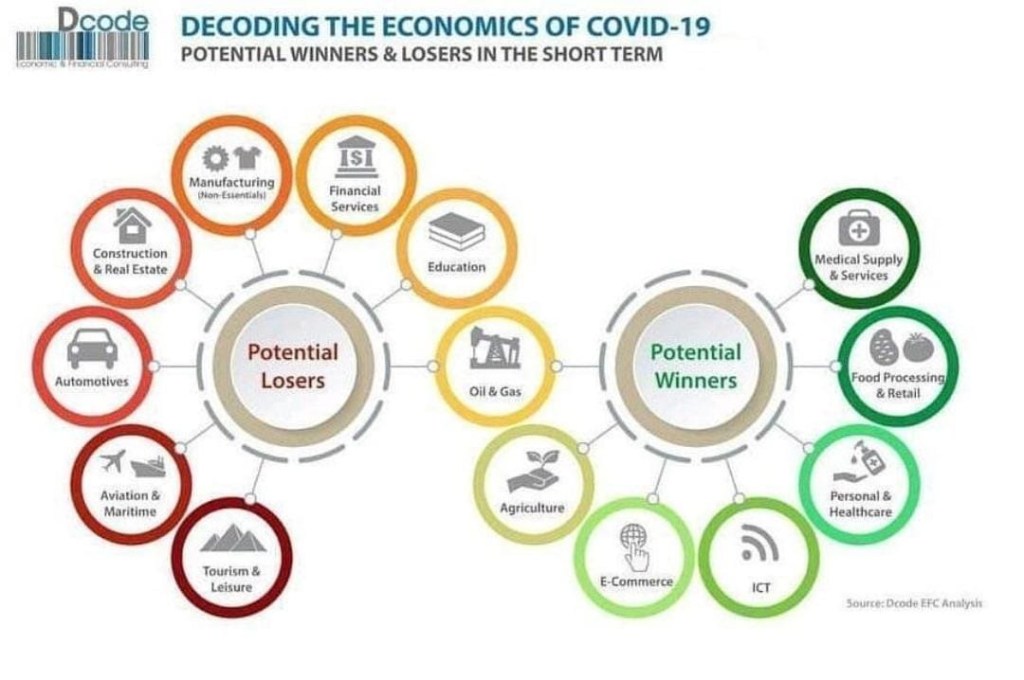

Berdasarkan pada gambar diatas, menunjukkan bahwa dalam pandemi ini dapat menyebabkan pengaruh baik dan pengaruh buruk terdapat beberapa jenis bisnis atau perusahaan di Indonesia. Contohnya, semua jenis usaha yang melibatkan kontak fisik dan diluar jaringan akan sudah pasti mengalami penurunan seperti bidang wisata, bidang otomotif, bidang edukasi, dll. Tetapi sebaliknya, terjadi keningkatan pada jenis usaha yang menggunakan sistem dalam jaringan atau online seperti e-commerce. Tetapi hal tersebut juga tidak menjamin karena sekarang jasa kesehatan sedang naik seperti rumah sakit yang dalam keadaan seperti ini sedang sangat dibutuhkan.

Indonesia seharusnya dalam keadaan seperti ini membuat kebijakan agar seluruh warganya tetap berada dirumah selama 2-4 minggu untuk melihat perkembangan pandemi ini. Walaupun sekarang Indonesia sudah menjalani kebijakan tersebut, tetap saja masih ada warga yang keluar rumah dengan seenaknya. Seharusnya negara memperketat larangan untuk keluar rumah dan memberikan sanksi bagi yang keluar rumah untuk bermain dan juga memberikan sanksi bagi yang keluar rumah beramai-ramai. Stay At Home di Indonesia ini harus lebih diperketat lagi dengan melihat statistik dari negara lain di Asia Tenggara ternyata negara Indonesia memiliki presentase meninggal paling besar.

Pajak

Pajak adalah pungutan wajib dari rakyat untuk negara. Setiap uang pajak yang dibayarkan rakyat akan masuk dalam pos pendapatan negara dari sektor pajak. Penggunaannya untuk membiayai belanja pemerintah pusat maupun daerah demi kesejahteraan masyarakat.

Uang pajak digunakan untuk kepentingan umum, bukan untuk kepentingan pribadi. Pajak merupakan salah satu sumber dana pemerintah untuk mendanai pembangunan di pusat dan daerah, seperti membangun fasilitas umum, membiayai anggaran kesehatan dan pendidikan, dan kegiatan produktif lain. Pemungutan pajak dapat dipaksakan karena dilaksanakan berdasarkan undang-undang.

- Ciri-ciri Pajak

1. Pajak Merupakan Kontribusi Wajib Warga Negara

Artinya setiap orang memiliki kewajiban untuk membayar pajak. Namun hal tersebut hanya berlaku untuk warga negara yang sudah memenuhi syarat subjektif dan syarat objektif. Yaitu warga negara yang memiliki penghasilan melebihi Penghasilan Tidak Kena Pajak (PTKP). PTKP yang berlaku saat ini adalah Rp54 juta setahun atau Rp4,5 juta per bulan. Itu artinya, jika Anda memiliki pendapatan lebih dari Rp4,5 juta sebulan akan kena pajak.

2. Pajak Bersifat Memaksa untuk Setiap Warga Negara

Jika seseorang sudah memenuhi syarat subjektif dan objektif, maka wajib untuk membayar pajak. Dalam undang-undang pajak sudah dijelaskan, jika seseorang dengan sengaja tidak membayar pajak yang seharusnya dibayarkan, maka ada ancaman sanksi administratif maupun hukuman secara pidana.

3. Warga Negara Tidak Mendapat Imbalan Langsung

Pajak berbeda dengan retribusi. Contoh retribusi: ketika mendapat manfaat parkir, maka harus membayar sejumlah uang, yaitu retribusi parkir, namun pajak tidak seperti itu. Pajak merupakan salah satu sarana pemerataan pendapatan warga negara.

Jadi ketika membayar pajak dalam jumlah tertentu, Anda tidak langsung menerima manfaat pajak yang dibayar. Yang akan Anda dapatkan, misalnya berupa perbaikan jalan raya di daerah Anda, fasilitas kesehatan gratis bagi keluarga, beasiswa pendidikan bagi anak Anda, dan lainnya.

4. Berdasarkan Undang-undang

Artinya pajak diatur dalam undang-undang negara. Ada beberapa undang-undang yang mengatur tentang mekanisme perhitungan, pembayaran, dan pelaporan pajak.

- Perspektif Pajak dari Sisi Ekonomi dan Hukum

1. Pajak dari perspektif ekonomi

Hal ini bisa dinilai dari beralihnya sumber daya dari sektor privat (warga negara) kepada sektor publik (masyarakat). Hal ini memberikan gambaran bahwa pajak menyebabkan 2 situasi menjadi berubah, yaitu:

- Berkurangnya kemampuan individu dalam menguasai sumber daya untuk kepentingan penguasaan barang dan jasa

- Bertambahnya kemampuan keuangan negara dalam penyediaan barang dan jasa publik yang merupakan kebutuhan masyarakat.

2. Pajak dari perspektif hukum

Perspektif ini terjadi akibat adanya suatu ikatan yang timbul karena undang-undang yang menyebabkan timbulnya kewajiban warga negara untuk menyetorkan sejumlah dana tertentu kepada negara. Di mana negara mempunyai kekuatan untuk memaksa dan pajak tersebut dipergunakan untuk penyelenggaraan pemerintahan.

Hal ini memperlihatkan bahwa pajak yang dipungut harus berdasarkan undang-undang, sehingga menjamin adanya kepastian hukum, baik bagi petugas pajak sebagai pengumpul pajak maupun bagi wajib pajak sebagai pembayar pajak.

- Fungsi Pajak

Pajak memiliki peranan yang signifikan dalam kehidupan bernegara, khususnya pembangunan. Pajak merupakan sumber pendapatan negara dalam membiayai seluruh pengeluaran yang dibutuhkan, termasuk pengeluaran untuk pembangunan. Sehingga pajak mempunyai beberapa fungsi, antara lain:

1. Fungsi Anggaran

Pajak merupakan sumber pemasukan keuangan negara dengan cara mengumpulkan dana atau uang dari wajib pajak ke kas negara untuk membiayai pembangunan nasional atau pengeluaran negara lainnya.

Dengan demikian, fungsi pajak merupakan sumber pendapatan negara yang memiliki tujuan menyeimbangkan pengeluaran negara dengan pendapatan negara.

2. Fungsi Mengatur

Pajak merupakan alat untuk melaksanakan atau mengatur kebijakan negara dalam lapangan sosial dan ekonomi. Fungsi mengatur tersebut antara lain:

- Pajak dapat digunakan untuk menghambat laju inflasi.

- Pajak dapat digunakan sebagai alat untuk mendorong kegiatan ekspor, seperti pajak ekspor barang.

- Pajak dapat memberikan proteksi atau perlindungan terhadap barang produksi dari dalam negeri, contohnya Pajak Pertambahan Nilai (PPN).

- Pajak dapat mengatur dan menarik investasi modal yang membantu perekonomian agar semakin produktif.

3. Fungsi Pemerataan

Pajak dapat digunakan untuk menyesuaikan dan menyeimbangkan antara pembagian pendapatan dengan kebahagiaan dan kesejahteraan masyarakat.

4. Fungsi Stabilisasi

Pajak dapat digunakan untuk menstabilkan kondisi dan keadaan perekonomian, seperti untuk mengatasi inflasi, pemerintah menetapkan pajak yang tinggi, sehingga jumlah uang yang beredar dapat dikurangi. Sedangkan untuk mengatasi kelesuan ekonomi atau deflasi, pemerintah menurunkan pajak, sehingga jumlah uang yang beredar dapat ditambah dan deflasi dapat di atasi.

Keempat fungsi pajak di atas merupakan fungsi dari pajak yang umum dijumpai di berbagai negara. Di Indonesia, pemerintah lebih menitikberatkan pada dua fungsi pajak sebagai pengatur dan budgeter. Lembaga pemerintah yang mengelola pajak negara di Indonesia adalah Direktorat Jenderal Pajak (DJP) yang berada di bawah Kementerian Keuangan.

Tanggung jawab atas kewajiban membayar pajak berada pada anggota masyarakat sendiri untuk memenuhi kewajiban tersebut, sesuai dengan sistem self-assessment yang dianut dalam Sistem Perpajakan Indonesia. Self-assessment berarti wajib pajak menghitung, memperhitungkan, menyetor, dan melapor kewajiban perpajakannya sendiri. Jadi tidak memaksa wajib pajak membayar pajak sebesar-besarnya, tapi sesuai dengan aturan perundang-undangan.

- Jenis-Jenis Pajak

Ada beberapa jenis pajak yang dipungut pemerintah ke masyarakat atau wajib pajak, yang dapat digolongkan berdasarkan sifat, instansi pemungut, objek pajak serta subjek pajak.

1. Jenis Pajak Berdasarkan Sifat

Berdasarkan sifatnya, pajak digolongkan menjadi 2 jenis, yaitu: pajak tidak langsung dan pajak langsung.

- Pajak Tidak Langsung (Indirect Tax)

Pajak tidak langsung merupakan pajak yang hanya diberikan kepada wajib pajak bila melakukan peristiwa atau perbuatan tertentu. Sehingga pajak tidak langsung tidak dapat dipungut secara berkala, tetapi hanya dapat dipungut bila terjadi peristiwa atau perbuatan tertentu yang menyebabkan kewajiban membayar pajak. Contohnya: pajak penjualan atas barang mewah (PPnBM), di mana pajak ini hanya diberikan bila wajib pajak menjual barang mewah.

- Pajak Langsung (Direct Tax)

Pajak langsung merupakan pajak yang diberikan secara berkala kepada wajib pajak berlandaskan surat ketetapan pajak yang dibuat kantor pajak. Di dalam surat ketetapan pajak terdapat jumlah pajak yang harus dibayar wajib pajak.

Pajak langsung harus ditanggung seseorang yang terkena wajib pajak dan tidak dapat dialihkan kepada pihak yang lain. Contohnya: Pajak Bumi dan Penghasilan (PBB) dan pajak penghasilan.

2. Jenis Pajak Berdasarkan Instansi Pemungut

- Pajak Daerah

Pajak daerah merupakan pajak yang dipungut pemerintah daerah dan terbatas hanya pada rakyat daerah itu sendiri, baik yang dipungut Pemda Tingkat II maupun Pemda Tingkat I. Contohnya pajak hotel, pajak hiburan, pajak restoran, pajak kendaraan bermotor, BPHTB, PBB (perdesaan dan perkotaan), dan pajak daerah lainnya.

- Pajak Negara

Pajak negara merupakan pajak yang dipungut pemerintah pusat melalui instansi terkait, yakni DJP. Contohnya: PPN, Pajak Penghasilan (PPh), PPnBM, bea meterai, PBB (perkebunan, perhutanan, dan pertambangan).

3. Jenis Pajak Berdasarkan Objek Pajak dan Subjek Pajak

Berdasarkan objek dan subjeknya, pajak digolongkan menjadi 2 jenis, yaitu pajak objektif dan pajak subjektif.

- Pajak Objektif

Pajak objektif adalah pajak yang pengambilannya berdasarkan objeknya. Contohnya: pajak impor, pajak kendaraan bermotor, bea meterai, dan masih lainnya.

- Pajak Subjektif

Pajak subjektif adalah pajak yang pengambilannya berdasarkan subjeknya. Contohnya pajak kekayaan dan pajak penghasilan.

Ilmu Ekonomi

Pengertian ilmu ekonomi menurut KBBI adalah sebuah cabang ilmu yang merujuk pada berbagai asas –asas produksi, distribusi, dan pemakaian barang atau kekayaan.

Kekayaan yang dimaksud disini adalah termasuk uang, perindustrian maupun kegiatan perdagangan. Serta mencakup hal- hal mengenai pemanfaatan uang, tenaga, waktu, dan sebagainya yang berharga.

Menurut KBBI, ilmu ekonomi juga berhubungan dengan tata kehidupan perekonomian suatu negara. Maksud dari perekonomian disini mencakup semua tindakan seperti aturan dan cara untuk menjalankan usaha berekonomi (perdagangan dan perindustrian).

Perbedaan :

- Ekonomi mikro lebih menyoroti perubahan harga 1 barang sedangkan ekonomi makro menyoroti perubahan harga secara umum

- Ekonomi mikro fokus ke perilaku-pperilaku pelaku ekonomi sedangkan ekonomi makro fokus ke masalah-masalah umum

- Ekonomi mikro bertujuan menemukan biaya dan kefektifan dalam memilih pilihan dalam perilaku pelaku ekonomi sedangkan ekonomi makro bertujuan mencari jalan keluar dari masalah-masalah umum

Persamaan:

- Merupakan studi-studi ekonomi yang menjadi dasar dalam pemikiran ekonomi

- Menjadi fondasi dasar ilmu ekonomi

- Mengamati ekonomi dari sudut pandang tertentu

Berikut ini adalah ilustrasi tentang perbedaan Ekonomi Makro dan Ekonomi Mikro dari berita masa kini CNN Indonesia

Ikuti Blog Saya

Dapatkan konten baru yang dikirim langsung ke email Anda.